Cara membaca neraca keuangan

Neraca seperti novel hebat yang ditulis dalam bahasa yang tidak Anda kuasai. Ini dapat memberi tahu Anda begitu banyak hal berguna tentang perusahaan, tetapi ketika sebagian besar dari kita melihat istilah seperti “piutang bersih” dan “kewajiban tidak lancar”, kita merasa mata kita mulai berkaca-kaca.

Kabar baiknya adalah bahwa jargon tersebut cukup mudah untuk didekodekan. Dalam tutorial sebelumnya dalam seri laporan keuangan ini, kita melihat cara membaca laporan laba rugi, dan menemukan bahwa di balik semua kerumitan yang ada, terdapat kisah yang cukup sederhana tentang sebuah perusahaan yang menjalankan bisnis dari tahun ke tahun.

Ini persis sama dengan neraca. Dalam tutorial ini, kami akan membantu Anda menerjemahkan bahasa akuntansi ke dalam bahasa Indonesia yang sederhana, sehingga Anda dapat memahami kisah yang diceritakan bisnis melalui neracanya.

Anda akan mulai dengan memahami tujuan neraca dan bagaimana strukturnya. Kemudian kita akan melewati baris demi baris, memecahnya sehingga Anda melihat bagaimana cerita itu diceritakan.

Saat Anda memahami cara kerjanya, kami akan mengambil apa yang telah Anda pelajari dan menerapkannya ke contoh dunia nyata, akun Apple. Kemudian kita akan melihat beberapa variasi yang mungkin Anda temui, baik di Indonesia maupun internasional.

Di akhir tutorial, Anda akan memahami cara kerja neraca dan apa yang dikatakannya tentang kesehatan bisnis. Alih-alih merasakan mata Anda berkaca-kaca, Anda akan dapat membaca neraca semudah Anda membaca novel favorit Anda.

Bagaimana neraca bekerja

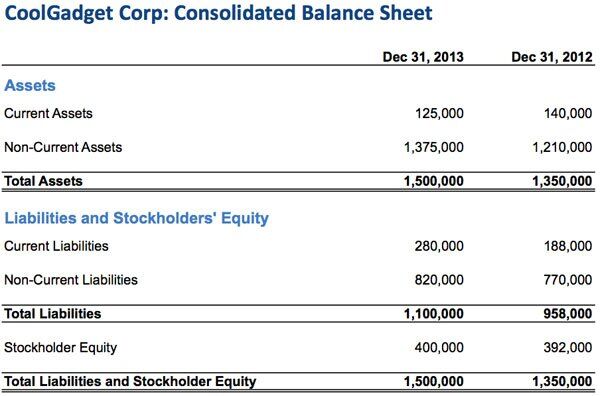

Kita akan bekerja dengan contoh perusahaan fiktif, CoolGadget Corp. Berikut ringkasan neraca CoolGadget, yang juga dapat Anda unduh sebagai spreadsheet.

Inti dari neraca adalah untuk menjumlahkan semua yang dimiliki perusahaan—semua uang, gedung, peralatan, dan sebagainya—dan juga memperhitungkan uang yang terutang dalam bentuk pinjaman bank atau utang lainnya. Semua yang dimilikinya terdaftar di bawah “aset”, dan semua yang terutang berada di bawah “kewajiban.”

Jika Anda membuat neraca pribadi Anda sendiri, misalnya, Anda mungkin memiliki rumah, mobil, rekening tabungan dan dana pensiun di bawah “aset”, dan hipotek, pinjaman mobil dan utang kartu kredit di bawah “kewajiban.”

Jadi di mana bagian penyeimbang masuk? Lagi pula, dalam contoh pribadi, kecil kemungkinan aset Anda akan sama persis dengan kewajiban Anda. Satu atau yang lain hampir selalu lebih tinggi (dan kami berharap demi Anda bahwa itu adalah aset).

Dalam contoh kita juga, aset CoolGadget sebesar $1,5 juta lebih tinggi daripada kewajibannya sebesar $1,1 juta, menyisakan selisih $400.000.

Untuk individu, perbedaan itu hanya akan dicatat sebagai kekayaan bersih orang tersebut, tetapi untuk perusahaan itu sedikit berbeda. Semua perusahaan memiliki pemilik, baik itu satu orang, segelintir orang, atau jutaan pemegang saham. Apa yang tersisa dari aset perusahaan setelah dikurangi kewajibannya adalah milik pemiliknya.

Jadi dalam kasus CoolGadget, $400.000 itu terdaftar sebagai ekuitas pemegang saham. Neraca sekarang seimbang dengan sempurna: total aset adalah $1,5 juta, dan total kewajiban dan ekuitas adalah $1,5 juta. Di setiap neraca yang Anda lihat, Anda akan melihat tindakan penyeimbangan yang sama terjadi. Ini adalah cara untuk memastikan bahwa setiap sen diperhitungkan.

Jadi itulah tampilan tingkat tinggi dari neraca. Namun, sebagian besar neraca memberikan lebih banyak detail tentang bagaimana aset dan kewajiban tersebut dipecah. Detail inilah yang membantu kami memahami dengan tepat kisah apa yang disampaikan bisnis tersebut. Kami akan melihat setiap bagian secara bergantian, dan melihat apa yang mereka katakan kepada kami.

Aset

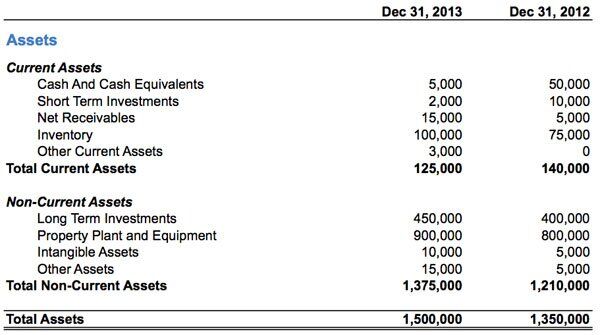

Kita sudah tahu bahwa aset adalah semua hal yang dimiliki perusahaan. Jadi bagian neraca ini hanya menunjukkan detail lebih lanjut tentang hal-hal itu.

Rincian dasarnya adalah antara “aset lancar” dan “aset tidak lancar”. Sangat mudah untuk memahami perbedaannya jika Anda memikirkan keuangan pribadi Anda. “Lancar” adalah hal-hal yang dapat Anda akses dengan cepat, misalnya uang di rekening giro Anda. Aset “tidak lancar” adalah barang yang Anda miliki untuk jangka panjang tetapi tidak dapat dengan mudah dijual dengan cepat, seperti rumah Anda.

Idealnya Anda ingin melihat angka yang sehat di kedua bagian. CoolGadget, bagaimanapun, memiliki aset tidak lancar hampir $1,4 juta, tetapi aset lancar hanya $125.000. Itu mengkhawatirkan, karena perusahaan mungkin berjuang untuk membayar tagihannya tanpa menjual aset jangka panjang atau mengambil lebih banyak utang. Seolah-olah Anda memiliki rumah, tetapi tidak memiliki uang di rekening giro Anda untuk membayar tagihan listrik.

Aset lancar

Uang tunai dalam akuntansi tidak berarti tagihan fisik dan uang fisik. Itu hanya berarti uang di tangan, seperti uang di rekening giro Anda.

Investasi jangka pendek adalah hal-hal seperti saham dan obligasi yang ingin dijual oleh manajemen dalam waktu satu tahun.

CoolGadget memiliki piutang bersih sebesar $15.000 karena telah menjual beberapa gadget tetapi belum menerima uang di akunnya. Ketika uang masuk, itu akan dipindahkan ke jalur “tunai”, tetapi untuk saat ini dicatat di sini.

CoolGadget memiliki 1.000 gadget yang tersimpan di gudangnya, menunggu untuk dijual dan dikirim. Masing-masing bernilai $100, jadi inventarisnya adalah $100.000.

“Lainnya” tentu saja hanya wadah yang nyaman untuk barang-barang yang tidak muat di tempat lain.

Aset tidak lancar

CoolGadget telah menghabiskan $ 450.000 ke dalam obligasi 10 tahun dan investasi jangka panjang lainnya. Kami menyukai pemikiran ke depan itu, tetapi itu membuat perusahaan kekurangan aset lancar.

Perusahaan ini juga memiliki ruang kantor yang sejuk di pusat kota San Francisco, dilengkapi dengan TV layar datar raksasa di setiap dinding, akuarium, dan sauna. Oleh karena itu angka yang tinggi untuk properti, pabrik dan peralatan.

Aset tidak berwujud terdengar seperti kategori yang tidak jelas, tetapi sebenarnya ini sangat penting, terutama dalam ekonomi berbasis pengetahuan saat ini. Ini mengukur nilai merek CoolGadget, kekayaan intelektualnya seperti paten dan merek dagang, dan aset non-fisik lainnya.

Kewajiban

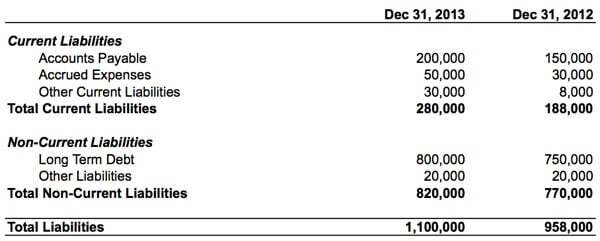

Di sini Anda dapat melihat rincian yang sama antara “arus” dan “tidak lancar”. Dalam hal ini, “kewajiban lancar” berarti uang yang harus dibayarkan dalam waktu satu tahun. Utang jangka panjang adalah “tidak lancar”.

Bagian cerita ini menunjukkan bahwa CoolGadget sedang dalam masalah. Kewajiban lancarnya lebih tinggi daripada aset lancarnya, yang berarti bahwa kecuali sesuatu berubah cukup cepat, ia akan berjuang untuk membayar tagihannya. Itulah jenis cerita yang dapat diceritakan oleh detail neraca kepada Anda, dan dalam hal ini sepertinya tidak akan memiliki akhir yang bahagia.

Sekali lagi, mari kita bahas setiap baris.

Kewajiban Lancar

CoolGadget membeli TV layar datar itu di akun perusahaan, dan belum membayarnya. Bersama dengan uang yang harus dibayarkan kepada pemasok, itu menghasilkan $200,000 dalam bentuk hutang. Anggap ini seperti saldo kartu kredit yang belum Anda bayar.

Biaya yang masih harus dibayar adalah hal-hal yang Anda tahu harus Anda bayar, meskipun tagihannya belum masuk. Jika Anda telah menghasilkan pendapatan dan belum membayar pajaknya, misalnya, Anda akan mencatat tagihan pajak yang diharapkan sebagai biaya yang masih harus dibayar.

Kewajiban Tidak Lancar

Anda mungkin bisa mengetahui apa arti hutang jangka panjang. CoolGadget sangat besar, kantor San Francisco yang megah itu mungkin digadaikan. Sekarang kita tahu dari mana beban bunga yang besar dalam laporan laba rugi itu berasal.

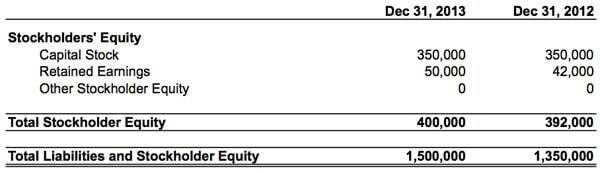

Ekuitas Pemegang Saham

Di bagian ini, CoolGadget memperhitungkan apa yang tersisa dari aset setelah mengambil hutang dan kewajiban lainnya.

Mitra pendiri perusahaan awalnya memasukkan $ 350.000 untuk memulai perusahaan: itulah modal saham.

Garis laba ditahan adalah tempat keuntungan perusahaan dari tahun-tahun sebelumnya terakumulasi. Kami melihat dalam tutorial laporan laba rugi bahwa CoolGadget menghasilkan $8.000 dalam laba bersih, dan Anda dapat melihatnya dicatat di sini: laba ditahan naik dari $42.000 pada tahun 2012 menjadi $50.000 pada tahun 2013.

Dunia Nyata: Akun Apple

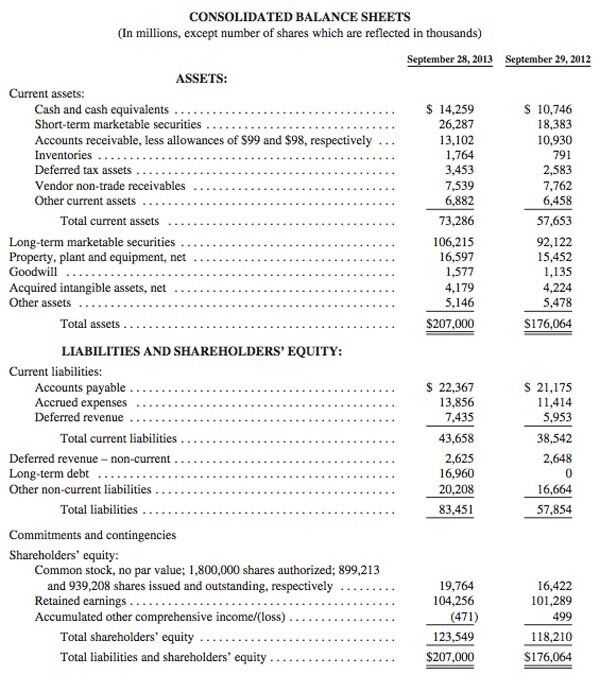

Jadi kami telah membahas seluruh neraca: aset, kewajiban, dan ekuitas pemegang saham. Mari kita terapkan apa yang telah kita pelajari ke dalam neraca yang sebenarnya: Apple Inc., diambil dari halaman 47 dari laporan tahunan 2013-nya.

Tata letaknya sama seperti dalam contoh kita, tetapi Apple telah menyertakan beberapa detail berbeda, mencatat hal-hal yang penting untuk bisnisnya sendiri. Anda dapat melihat bahwa Apple melaporkan “pendapatan yang ditangguhkan”, misalnya, dan “goodwill”. Inilah yang mereka maksud:

Pendapatan yang ditangguhkan adalah saat Anda menerima uang di muka untuk sesuatu yang belum Anda kirimkan. Ini dicatat sebagai kewajiban untuk menunjukkan bahwa Anda masih berutang barang kepada klien.

Goodwill mungkin merupakan item paling misterius di neraca pada pandangan pertama. Untuk memahaminya, lupakan definisi kehidupan nyata yang mungkin Anda miliki tentang “goodwill”. Bagi seorang akuntan, goodwill adalah sesuatu yang lain. Jika Apple membeli perusahaan lain seharga $1 miliar, misalnya, tetapi aset fisik perusahaan hanya bernilai $600 juta, sisa $400 juta akan dicatat di neraca sebagai goodwill.

Secara keseluruhan, Anda dapat melihat bahwa Apple memiliki neraca yang jauh lebih kuat daripada CoolGadget. Aset lancarnya sebesar $73 miliar dengan mudah menutupi kewajiban lancarnya, dan tingkat utang keseluruhannya cukup rendah. Berkat keuntungan yang telah terkumpul selama bertahun-tahun dari semua Mac, iPod, iPad, dan iPhone, ia memiliki ekuitas pemegang saham sebesar $123 miliar. Bahkan jika Apple memiliki beberapa tahun masa paceklik, perusahaan memiliki cadangan besar untuk dijadikan sandaran.

Variasi Internasional

Untuk perusahaan A.S., struktur dasar neraca selalu sama, tetapi Anda akan sering melihat sedikit variasi dalam kategori yang dipilih perusahaan untuk ditampilkan. Kami melihat beberapa di antaranya dengan neraca Apple, dan setiap perusahaan mungkin memiliki kebiasaannya sendiri.

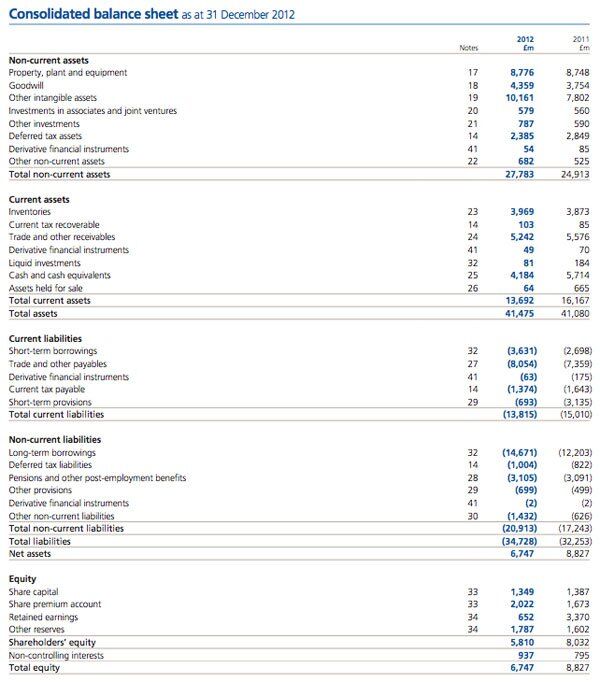

Dengan neraca perusahaan asing, perbedaan terbesar yang akan Anda perhatikan adalah terkadang mereka menyeimbangkan dengan cara yang sedikit berbeda. Di Inggris, misalnya, perusahaan sering mengurangi kewajiban dari aset. Prinsipnya sama dengan neraca AS, hanya cara penyajiannya yang berbeda. Berikut ini contohnya, dari perusahaan farmasi Inggris GlaxoSmithKline plc (GSK):

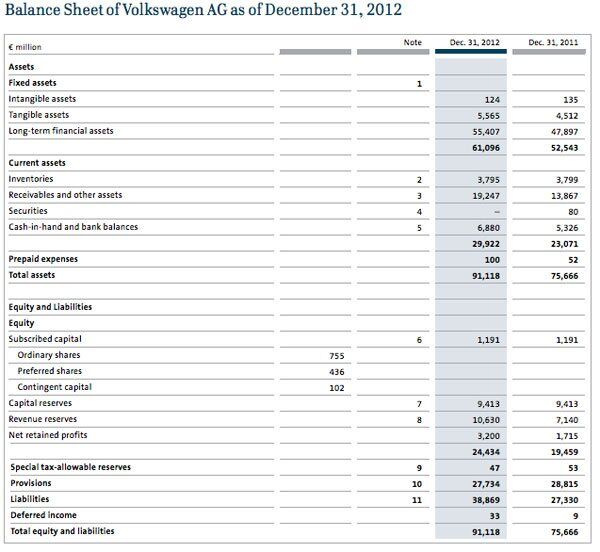

Namun terkadang neraca internasional terlihat cukup familiar, hanya dengan sedikit variasi dalam urutan baris dan istilah yang digunakan. Inilah pabrikan mobil Jerman Volkswagen, misalnya:

Langkah selanjutnya

Seperti yang Anda lihat, neraca adalah kisah bisnis, seperti halnya laporan laba rugi. Dalam tutorial ini, kami telah memberi Anda kamus untuk membantu Anda menerjemahkan cerita itu ke dalam bahasa Indonesia yang sederhana. Anda sekarang dapat menggunakan apa yang telah Anda pelajari untuk memeriksa neraca perusahaan mana pun, dan memahami apa yang dikatakannya kepada Anda.

Jangan terlalu khawatir tentang variasi kecil yang Anda temui. Hanya berkonsentrasi pada pemahaman struktur untuk saat ini. Jika Anda ingin masuk lebih dalam ke detail tertentu, perusahaan publik menyertakan catatan ekstensif dalam laporan tahunan mereka untuk menjelaskan setiap baris neraca.

Seperti halnya laporan laba rugi, hal terbaik yang harus dilakukan adalah berlatih. Anda dapat menemukan neraca untuk perusahaan publik mana pun di situs web keuangan seperti Morningstar atau Yahoo Finance, atau dari bagian Hubungan Investor di situs web perusahaan. Lihat jenis aset yang dimiliki perusahaan, seberapa tinggi hutangnya, berapa banyak keuntungan yang telah diakumulasikan. Saat Anda melakukan ini lebih sering, istilahnya akan menjadi semakin akrab, dan Anda tidak akan pernah merasakan mata berkaca-kaca lagi!

Sekarang Anda dapat membaca neraca dan laporan laba rugi, bagian ketiga dari teka-teki adalah laporan arus kas. Jadi pantau terus: kami akan membahasnya di tutorial berikutnya dalam seri ini.